|

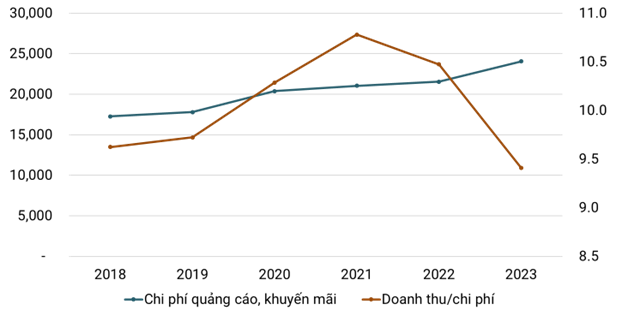

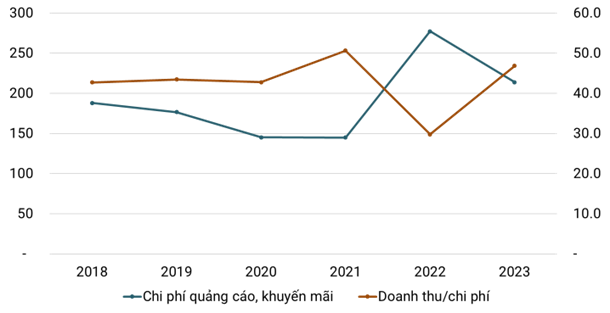

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi ngành FMCG giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Nguồn: VietstockFinance |

Ngành hàng tiêu dùng nhanh (FMCG - Fast Moving Consumer Goods) vừa trải qua một năm khó khăn, do hành vi cắt giảm chi tiêu luôn thường trực.

Theo thống kê của người viết, năm ngoái, các doanh nghiệp trên chi tổng cộng 24 ngàn tỷ đồng cho quảng cáo và khuyến mãi, tăng 11% so với năm 2022, đồng thời cũng là mức cao nhất trong 6 năm gần đây. Tuy nhiên, tính hiệu quả (dựa trên tỷ lệ doanh thu/chi phí) lại đặc biệt thấp.

Bằng chứng là 1 đồng dành cho các chi phí này chỉ thu lại 9.4 đồng doanh thu và đang ở mức thấp nhất trong giai đoạn 2018 - 2023, giảm so với con số đỉnh cao năm 2021 (10.8 đồng) và năm 2022 (10.5 đồng).

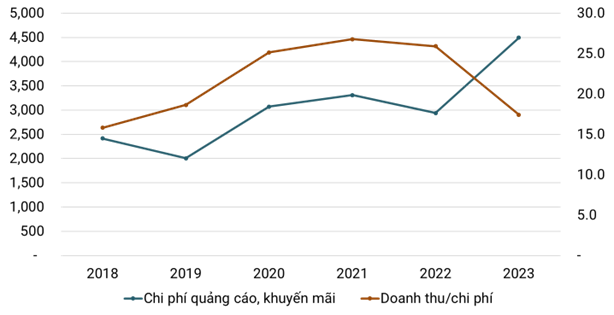

Có thể thấy rõ nhất ở CTCP Tập đoàn Masan (HOSE: MSN). Ông lớn này chi mạnh tay gần 4.5 ngàn tỷ đồng cho quảng cáo và khuyến mãi trong năm 2023, tăng đến 52% so với năm 2022. Năm ngoái cũng là mức chi cao nhất của MSN trong thời gian qua.

CTCP Hàng tiêu dùng Masan (UPCoM: MCH) - một công ty con gián tiếp của MSN - cũng có diễn biến tương tự. 2023 là năm mà ông chủ thương hiệu nước mắm Nam Ngư tốn kém nhất cho hoạt động quảng cáo và khuyến mãi khi chi gần 4 ngàn tỷ đồng, tăng 28%.

|

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của MSN giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Nguồn: VietstockFinance |

Tín hiệu tích cực từ Sabeco?

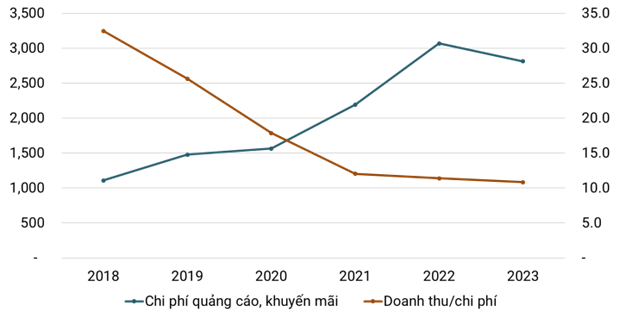

Năm 2023, số tiền chi cho quảng cáo, khuyến mãi của Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Sài Gòn (Sabeco, HOSE: SAB) còn 2.8 ngàn tỷ đồng, giảm 8%.

Giai đoạn 2018 - 2023, ngành bia chịu ảnh hưởng nặng vì dịch COVID-19, nhu cầu tiêu dùng giảm do kinh tế trong nước suy thoái bên cạnh việc thực hiện chặt chẽ Nghị định 100, chưa kể cạnh tranh gay gắt khiến SAB phải liên tục tăng chi nhằm duy trì thị phần.

Trong năm ngoái, với 1 đồng chi ra cho các hoạt động này, SAB chỉ kiếm được 10.8 đồng doanh thu, thấp hơn 11.4 đồng năm 2022 và kém xa con số 32 đồng thời điểm 2018. Tuy nhiên, nếu quan sát kỹ, tỷ lệ trên dù đang giảm nhưng tốc độ đã chậm đáng kể trong 2 năm gần đây.

Theo chứng khoán SSI, ông lớn ngành bia đã tăng được thị phần ở cả phân khúc phổ thông và cận cao cấp dịp cận tết trong khi đối thủ Heineken lại chứng kiến sự sụt giảm về sản lượng tiêu thụ do người tiêu dùng tiếp tục thắt chặt chi tiêu.

Chứng khoán SSI đánh giá việc SAB chi nhiều hơn cho các chương trình khuyến mãi trong dịp tết có thể làm giảm mức tăng trưởng lợi nhuận trong quý 1/2024. Giám đốc điều hành của SAB cũng lưu ý rằng các hoạt động quảng cáo và khuyến mãi có tỷ suất sinh lời (ROI) thấp sẽ bị cắt giảm trong thời gian tới.

|

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của SAB giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Nguồn: VietstockFinance |

Cùng ngành bia nhưng Tổng Công ty cổ phần Bia - Rượu - Nước giải khát Hà Nội (Habeco, HOSE: BHN) lại khác. Dù giảm chi 17% cho quảng cáo, khuyến mãi trong năm 2023, nhưng lại cải thiện hiệu quả, mang về 13.4 đồng doanh thu so với 12 đồng của 1 năm trước. 2021 là năm đỉnh cao khi BHN thu về tới 17.8 đồng.

Ở mảng bánh kẹo, năm 2023 CTCP Bibica (HOSE: BBC) chi quảng cáo, khuyến mãi ở mức tương đương cùng kỳ, nhưng chi nhiều hơn cho hoa hồng và hỗ trợ nhà phân phối khoảng 27%. Trong giai đoạn kinh tế khó khăn, BBC cũng không ngoại lệ với kết quả thu được trên mỗi đồng chi phí không cao, ở mức 10 đồng, giảm so với 12 đồng năm 2022. Tiền dành cho các hoạt động liên quan đến tiếp thị tăng dần trong giai đoạn 2018 – 2021, nhưng kết quả không như mong đợi - từ 12.9 đồng năm 2018 xuống còn một nửa 3 năm sau đó.

VNM đạt hiệu quả cao trong ngành sữa

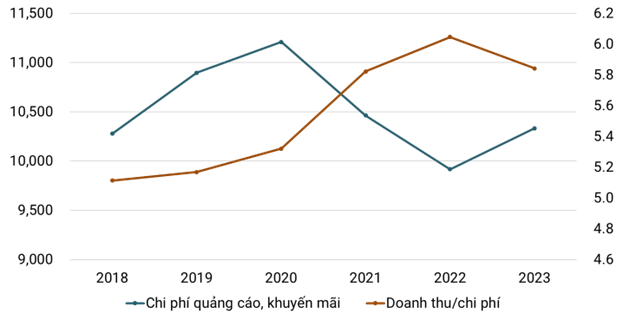

Kết quả của CTCP Sữa Việt Nam (HOSE: VNM) không ngoại lệ. Năm 2023, ông lớn ngành sữa chính thức công bố bộ nhận diện thương hiệu mới sau 47 năm, khiến số tiền chi cho các hoạt động quảng cáo, khuyến mãi theo đó cũng tăng lên sau 2 năm giảm.

Chứng khoán SSI đánh giá thị phần VNM đã cải thiện thêm 280 điểm cơ bản ở mảng sữa nước sau khi giới thiệu bao bì mới. Sắp tới, Công ty sẽ hướng đến gia tăng thị phần các sản phẩm quan trọng như sữa chua và sữa bột trẻ em.

VNM ghi nhận 5.8 đồng doanh thu trên 1 đồng chi ra, giảm so với mức đỉnh 6 đồng năm 2022. Điều này có thể hiểu được trong bối cảnh kinh tế tiêu dùng thu hẹp. Để ý kỹ hơn có thể thấy, doanh thu trên mỗi đồng chi phí đã tăng liên tục 6 năm qua, từ mức 5.1 đồng năm 2018. Đây có thể xem là thành công nhất định của VNM đối với số tiền chi ra cho các hoạt động này.

|

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của VNM giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Nguồn: VietstockFinance |

Cùng ngành sữa, nhưng CTCP Giống Bò sữa Mộc Châu (UPCoM: MCM) lại không giống vậy. 6 năm nay, MCM tiêu ngày một nhiều hơn cho các chi phí tương tự nhưng chưa thể đổi lại kết quả tương xứng. Công ty con của VNM đạt 13.9 đồng doanh thu trên mỗi đồng chi cho quảng cáo, khuyến mãi vào năm 2018, nhưng đến nay giảm hơn một nửa, còn 5.1 đồng.

Tương tự MCM, CTCP Sữa Quốc tế Lof (UPCoM: IDP) cũng đã mạnh tay chi cho tiếp thị, gấp 20 lần trong giai đoạn 2018 - 2023, từ 45 tỷ đồng lên đến 941 tỷ đồng, nhưng doanh thu mang về trên 1 đồng chi ra giảm từ 29 đồng xuống còn 7.1 đồng. Điều tích cực ở cả MCM lẫn IDP có lẽ là tốc độ giảm của tỷ lệ này đang chậm dần.

Hoạt động ở cả mảng sữa và đường, CTCP Đường Quảng Ngãi (UPCoM: QNS) có thể xem là tích cực nhất khi ghi nhận doanh thu 10 ngàn tỷ đồng trong năm ngoái, tăng 21%.

Không như năm 2022, chủ thương hiệu Vinasoy chi ít hơn cho các hoạt động quảng cáo, truyền thông, khuyến mãi, dùng thử, chào hàng… nhưng thu về nhiều hơn, một phần nhờ hưởng lợi từ giá đường tăng. Với mỗi đồng chi ra, QNS có được 46.8 đồng doanh thu, tăng mạnh so với con số 30 đồng của 1 năm trước đó, dù chưa thể bằng mốc 50.7 đồng thời điểm 2021.

Chứng khoán FPTS kỳ vọng sản lượng tiêu thụ sữa đậu nành năm 2024 của QNS sẽ phục hồi 5% từ mức nền thấp của 2023, nhờ tiêu thụ chung của ngành cải thiện và việc đẩy mạnh hoạt động marketing, bán hàng giúp doanh nghiệp giành thêm thị phần.

|

Diễn biến tỷ lệ doanh thu/chi phí quảng cáo, khuyến mãi của QNS giai đoạn 2018 - 2023 (Đvt: tỷ đồng)

Nguồn: VietstockFinance |